第九章:资本资产定价模型

资本资产定价模型(CPM)是现代金融经济学的莫基石。该模型对资产风险与其期望收益之间的关系给出了精准的预测。

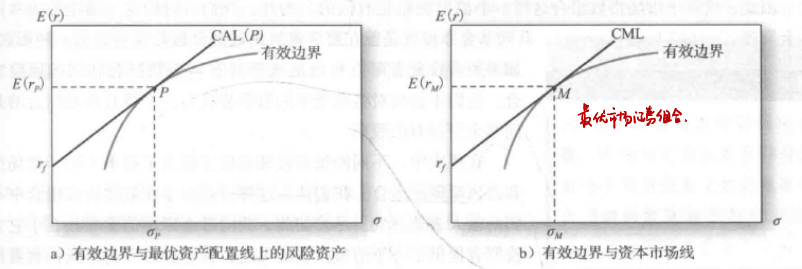

资本资产定价模型的一个关键观点是:因为市场组合是所有风险组合的加总,市场组合内的资产比例也是投资者的持有比例。所以,如果所有投资者选择相同的风险资产组合,这个组合一定是市场组合,即可投资集中所有资产以市值加权平均得到的组合。因而,基于每个投资者最优风险资产组合之上的资产配置线实际上就是图9-1b所显示的资本市场线。这个应用让我们能够就风险回报权衡做更多的发挥。

我们将整个市场看作是一个风险资产组合,所以能够得到【9-1】

那么市场组合的风险溢价(期望超额收益):

另外市场投资组合的风险溢价与其方差和平均风险厌恶水平有关。【9-2】

根据公式【7-16】我们可以计算出某只股票对于市场组合方差的贡献:【9-3】

我们注意到【9-4】

又有

所以

所以最终我们可以得到

通用公司股票对市场投资组合方差的贡献程度

同时也可以看到,我们持有通用电气公司股票对整个市场投资组合的风险溢价的贡献为

投资通用电气公司股票的回报一风险比率可以表达为:\(\frac{E\left(R_{\mathrm{GE}}\right)}{\operatorname{Cov}\left(R_{\mathrm{GE}}, R_{M}\right)}\)

模型【9-5】:投资于市场投资组合的回报一风险比:

公式(9-5)中的比率通常也叫作风险的市场价格(market price of risk),

市场会让投资某一股票的风险回报率和投资市场整体的投资回报率相等,所以有【9-6】

对9-6进行变换得到

模型【9-7】:测算一只股票的合理风险溢价

这里\(\text{Cov}(r_{GE},r_M)/σ_M^2\),这一比率衡量了通用电气公司股票对市场投资组合方差的贡献程度,是

市场投资组合方差的组成部分。这一比率也叫作贝塔,用\(\beta\)表示。这样,式(9-7)可以表示为:

模型【9-8】:期望收益-贝塔关系(expected return-beta relationship)

这个期望收益-贝塔关系(expected return-beta relationship)就是资本资产定价模型最为普通的种表达方式。

将上式每一行进行加总即得出所有资产组合的资本资产定价模型,因为这里\(E\left(r_{p}\right)=\sum_{k} w_{k} E\left(r_{k}\right)\)是资产组合的期望收益,\(\beta_{P}=\sum_{k} w_{k} \beta_{k}\)是资产组合的贝塔值。另外,这一结果对市场组合本身也是有效的:

期望收益-贝塔关系就是证券市场线(security marketline,SML),如图9-2所示。因为市场的贝塔值为1,其斜率就是市场投资组合的风险溢价,横轴为B值,纵轴为期望收益,当横轴的B=1时,这一点就是市场投资组合的期望收益率。

相比较而言,证券市场线刻画的是单个风险资产的风险溢价,它是该资产风险的一个函数。作为高度分散化资产组合一部分的单项资产的风险测度并不是资产的标准差或方差,而是该资产对资产组合方差的贡献程度,我们用贝塔值来测度这一贡献程度。证券市场线对有效资产组合和单项资产均适用。

在给定贝塔值的情况下,其期望收益高于根据资本资产定价模型所得出的收益值。被高估的股票的期望收益低于证券市场线上所给出的正常收益值。

股票的实际期望收益与正常期望收益之间的差,我们称为股票的阿尔法(alpha),记作a。

由式(8-11)可知任意一只股票的超额收益,所以我们从这个等式出发。

模型【9-9】:一只股票的超额收益

\(e_{i}\) 是对每个公司特异性的、以 0 为均值的残差项, 并与股票和市场因素 \(R_{M}\) 无关。残差代表分散化的、非系统性的, 或者特异的风险。一个股票的总风险由系统性影响 $\beta_{i} R_{M} $ 的方差和 \(e_{i}\) 的方差衡量。 总而言之, 风险溢价 (平均超额收益) 和方差为:

模型【9-10】:一只股票的风险溢价和方差由市场β计算

模型【9-11】:对于N只股票的组合的收益率

模型【9-12】:资本资产定价模型式

第十一章:有效市场假说

弱式有效市场假说(weak-form EMH)认为,股价已经反映了全部能从市场交易数据中获得的信

息,这些信息包括历史股价、交易量、未平仓量等。【历史信息】

半强式有效市场假说(semistrong-form EMH)认为,与公司前景有关的全部公开的已知信息一

定已经在股价中反映出来了。【公开信息】

最后,强式有效市场假说(strong-form EMH)认为,股价反映了全部与市场相关的信息,甚至

包括仅公司内部人员知道的信息。【完全所有信息】

基本面分析(fundamental analysis)是利用公司的盈利、股利前景、未来利率的预期以及公司的风险评估来决定适当的股票价格。最终,它表达了一种股东将获得的每股收益的贴现值的意图。如果该价值超过了股价,基本面分析师将推荐购买该股票。

第十四章:债权的价格与收益

债券(debt securities)是对特定时期收入流的索取权。债券通常被称为固定收益证券,因为债馈券代表了固定的或者是根据特定公式计算的收益流入的承诺。由于支付方式已预先约定,这类证券相对而言更容易被理解。只要发行人的信誉有保障,债券的风险就是最小的。这些特征使得债券成为我们分析全部可能投资工具的便捷起点。

债券(bod)是关于借贷安排的协议。借款人为一定数量的现金向出借人发行债券,债券即是借款人的“借据”。这种约定使发行人有义务在既定日期向债券持有者支付指定数额款项。典型的附息债券的发行人在债券存续期内有义务每半年向债券持有者支付一次利息。在计算机出现之前,大多数的债券都有息票,投资者剪下息票并拿到发行人处索取利息收益,故被称为息票支付。当债券到期时,发行人会支付债券的面值(par value,or face value)来清偿债务。债券的票面利率(couponrte)决定了所需支付的利息:年支付额等于债券的票面利率乘以债券面值。票面利率、到期日以及债券面值均是债券契约(bond indenture)的组成部分,债券契约则是发行人与债权人之间的合约。

零息票债权不给利息,而是采用低于票面价值发售来让购买者赚取面值之差。

模型【14-1】:债权价值

或

根据等比数列的计算方法

模型【14-2】:债权价值

作为还没被售卖的债权,发行方往往会根据债权的价值来决定债权的价格,于是

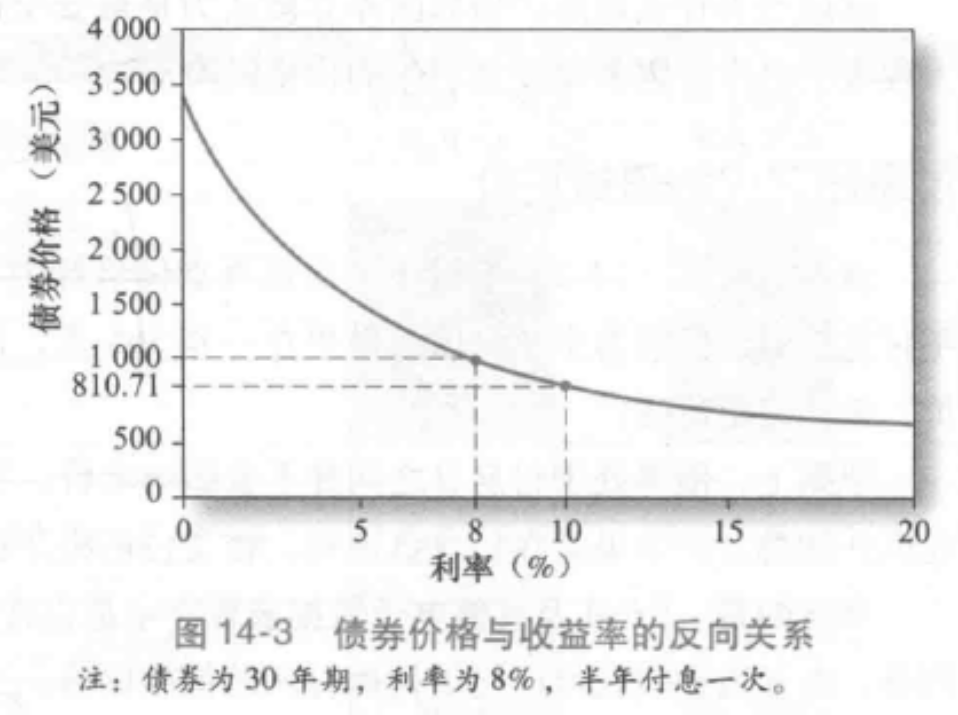

我们可以来探究债权价格与收益率的关系

从图14-3中曲线的形状可以观察到利率的上升导致的价格下跌的幅度要小于相同程度的利率下降导致的价格上升的幅度。债券价格的这一特性被称为凸性(convexity)。

债券发行之后,债权人将在二级市场买卖债券。在各类市场中,债券价格与市场利率呈反向变动。

对溢价债券(premium bond)而言(债券以高于面值的价格出售),票面利率高于当期收益率,当期收益率高于到期收益率;对折价债券(discount bond)而言(债券以低于面值的价格出售),上述概念正好相反。

第十六章:债券资产组合管理

因为利率风险对积极策略和消极策略的选择至关重要,所以我们首先讨论债券价格对利率波动的敏感性。敏感性是由债券久期来测度的,我们对债券久期的决定因素将给予特别关注。

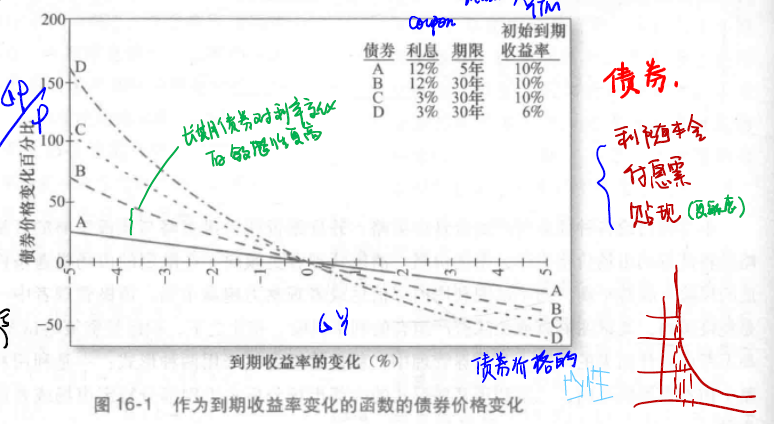

(1)债券价格与收益成反比:当收益升高时,债券价格下跌;当收益下降时,债券价格上升。

(2)债券的到期收益率升高导致其价格变化的幅度小于同等规模的收益下降导致其价格变化的幅度。

(3)长期债券价格对利率变化的敏感性比短期债券更高。

(4)当债券期限增加时,债券价格对收益率变化的敏感性增加,但增速递减。换句话说,利率风险变动小于债券期限变动。

(5)利率风险与债券票面利率成反比。低票面利率债券的价格比高票面利率债券的价格对利率变化更敏感。

(6)债券价格对其收益变化的敏感性与当期出售债券的到期收益率成反比。

原创作者:孤飞-博客园

原文链接:https://www.cnblogs.com/ranxi169/p/16927883.html

本文禁止任何形式的转载!

原文地址:http://www.cnblogs.com/ranxi169/p/16927883.html